Polityka fiskalna i inflacja – w 2024 kontynuacja dotychczasowej ścieżki

W opinii Allianz Trade prawdopodobna jest kontynuacja w 2024 roku luźnej polityki fiskalnej, jaką rząd PiS prowadził od 2022 r., ponieważ wszystkie partie polityczne obiecały wydatki (transfery). Prognozujemy, że w tym roku deficyt fiskalny wyniesie około -5% PKB i jest mało prawdopodobne, aby w przyszłym roku znacznie się zmniejszył. Opierając się na przedwyborczych obietnicach PiS i zakładając przedłużenie sporów z UE, co nadal wstrzymywałaby część unijnego finansowania dla Polski, prognozowaliśmy utrzymanie rocznych deficytów fiskalnych w przedziale od -4% do -5% PKB do 2028 r., jeśli PiS pozostałby u władzy. Dług publiczny wzrósłby wówczas do około 60% PKB do 2028 r.z obecnych 50%. Z kolei prawdopodobny nowy rząd kierowany przez KO zapewniłby możliwość odblokowania funduszy unijnych w wysokości do 14% PKB w latach 2024-2027. Pobudziłoby to inwestycje i aktywność gospodarczą, a tym samym do pewnego stopnia pomóc może obniżyć deficyt fiskalny i wskaźniki długu publicznego do PKB po 2024 roku. Ostrożne szacunki Narodowego Banku Polskiego (NBP) sugerują, że samo odblokowanie środków z KPO (Krajowy Plan Odbudowy – Instrument Odbudowy i Zwiększania Odporności), czyli około 14% PKB, może zwiększyć wzrost PKB o około +0,4 punktu procentowego w pierwszym roku i +0,2 punktu procentowego w drugim roku. Ponadto oczekuje się, że rząd kierowany przez KO będzie w większym stopniu skłonny do współpracy z UE i może nawet rozpocząć pewną konsolidację fiskalną po 2024 r., aby zachować zgodność z unijnymi przepisami fiskalnymi, które prawdopodobnie zostaną ponownie nałożone w pewnym momencie. Szacujemy, że roczny deficyt fiskalny stopniowo zmniejszy się do około -3% PKB do 2028 r., a dług publiczny pod rządami KO ustabilizować się może na poziomie około 52% PKB (poniższy wykres ilustruje nasze dwa scenariusze dla finansów publicznych Polski do 2028 r.).

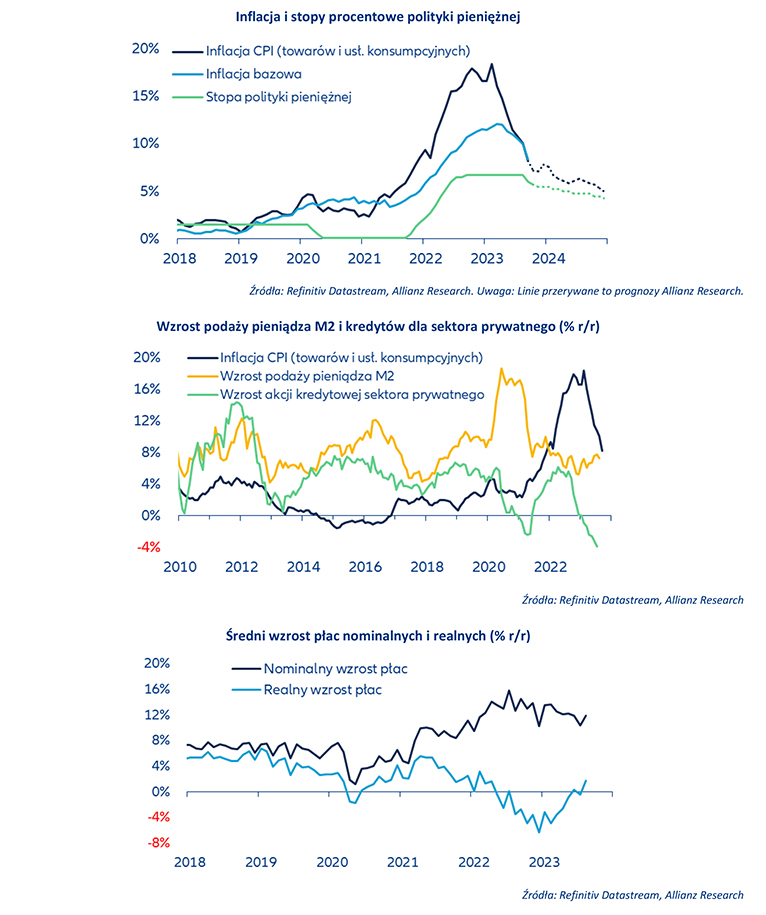

Wynik wyborów nie będzie oznaczał przełomu w oczekiwaniach odnośnie inflacji w 2024 r., ale spodziewamy się nieco szybszego procesu dezinflacji, który rozpocznie się w 2025 r. Po silnych szokach cenowych w 2022 r. inflacja zasadnicza gwałtownie spadła ze szczytowego poziomu 18,4% r/r w lutym 2023 r. do 8,2% r/r we wrześniu. NBP podniósł stopę procentową do 6,75% we wrześniu 2022 r. i utrzymał ją na tym poziomie przez rok, aż do dużej obniżki stóp o 75 pb we wrześniu 2023 r., a następnie o 25 pb w październiku (wykres poniżej) . Dzięki szybkiemu procesowi dezinflacji Narodowy Bank Polski skupił się na wspieraniu słabnącej gospodarki (spodziewamy się, że realny PKB skurczy się w 2023 r. o -0,2%) i tym samym NBP był jednym z pierwszych banków centralnych w Europie, który rozpoczął cykl łagodzenia polityki pieniężnej. Patrząc w przyszłość, odreagowanie zeszłorocznych szoków cen energii i żywności będzie kontynuowane i powinno wspierać dezinflację, podczas gdy zanikające efekty bazowe spowolnią ten proces w 2024 roku. Jednak niektóre wczesne wskaźniki, takie jak kurcząca się akcja kredytowa dla sektora prywatnego i spowolnienie podaży pieniądza, wspierają oczekiwania dalszego spadku inflacji (kolejny wykres). Z drugiej strony, znaczące obietnice wydatków fiskalnych obu obozów politycznych, a także silny wzrost płac pozostają czynnikami zwiększającymi ryzyko inflacyjne, zwłaszcza że realny wzrost płac powrócił do dodatniego poziomu (ostatni wykres).

Konsolidacja fiskalna od 2025r.

Allianz Trade spodziewa się większego zaangażowania w konsolidację fiskalną od 2025r., a także presji politycznej na bardziej jastrzębie stanowisko w polityce pieniężnej, ponieważ KO zaatakowała NBP za większą niż oczekiwano obniżkę stóp o 75 pb we wrześniu. Ogólnie rzecz biorąc, Allianz Trade prognozuje stopniową dezinflację, z inflacją zasadniczą na poziomie około 5% r/r na koniec 2024 r. i powrót do górnej granicy celu NBP na poziomie 2,5% ± 1pp na koniec 2025 roku. NBP będzie kontynuował wybraną ścieżkę łagodzenia polityki pieniężnej, choć mniejszymi krokami, aby osiągnąć prognozowaną stopę procentową na poziomie 4,25% na koniec przyszłego roku (poniższy wykres).

Źródło: Allianz Trade